银行布局区块链最“走心” ,多家链上交易量超过 1000 亿元

自从区块链发展成为一项国家战略以来,新技术带来了难得的工业机遇。由比特币诞生的区块链技术自然具有金融属性,这给金融机构的布局带来了固有的优势。

在过去的一年里,金融机构铺设了区块链。在这条新的轨道上,以大型国有银行为代表的银行业走在前列,其次是保险业,而证券业则落后。

证券日报 "记者对相关公告进行梳理后发现,在六家国有银行的布局中,尤其是在贸易金融领域,区块链技术已经成为金融科技的" 标准配置 ",其中建设银行、交通银行和浙江招商银行的交易规模都突破了 1000 亿元大关,在保险企业试块链上,平安等主要保险企业取得了一定的成果,在证券公司方面,大多停留在探索和研究阶段。

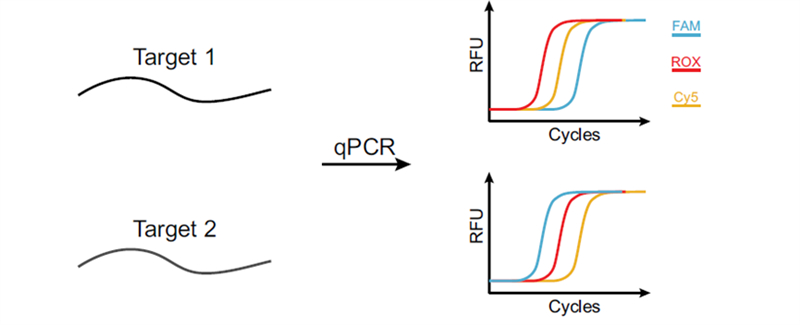

建行链成交量

去年,这个数字超过了四千亿元。

与其他金融机构相比,银行对区块链的需求最为迫切。

区块链技术 "可以帮助银行缓解信息不对称和信任不对称问题,解决银行业务的痛点;可以帮助银行转变内部制度,优化银行管理体制和业务流程;还可以在金融风险防范和创新之间取得良好的平衡。" 中国(上海)保税区研究所所长柳斌、浦东改革发展研究所、金融研究室主任柳斌告诉 "证券日报",银行偏爱区块链的真正原因是什么。

过去一年,涵盖供应链融资、国内信用证、富勤等领域的贸易融资领域,已成为银行争先恐后的 "好心",几家国有银行涉足其中,尤其是建设银行的成就。

根据建行去年年报披露的数据,2019 年,该行区块链贸易金融平台部署了国内信用证、福费廷、国际保理、再保理等业务,交易总额超过 4000 亿元,吸引了 50 多家银行间客户。

邮政储蓄银行也有小幅收益。根据今年半年报,邮政储蓄银行于 2020 年 1 月完成了行业内首笔跨链福费廷交易。截至报告期末,u 链福费廷业务系统已接入 10 余家业务合作伙伴,交易规模超过 250 亿元。

在股份制商业银行中,浙商银行最为突出。据相关公告显示,截至今年 6 月末,浙江银行依托区块链等金融技术的应收账款链平台,累计为 22646 户客户提供融资,融资余额 1446.43 亿元,较年初增长 51%。

上述三家银行的三组数据清晰地反映了银行在贸易金融领域区块链布局方面取得的显著成就。成就的背后,是区块链对当前贸易和金融痛点的精准“注入”。

陀螺仪研究院院长、深圳市信息服务产业区块链协会副会长于伟仁在接受《证券日报》记者采访时表示,区块链技术具有信息不可伪造性、可追溯性、分布式账本、多方信息共享等特点。,与贸易融资有着天然的契合,成为传统贸易金融转型的有效解决方案。”区块链在贸易金融转型中的作用主要体现在四个方面:一是数据不可篡改,可以减少交易摩擦;二是建立规范化流程,提高交易效率;三是打破主权束缚,实现供需匹配第四,保障隐私和安全,实现灵活监管。”

交通银行区块链资产证券化平台是该行区块链布局的又一亮点。去年年报显示,作为业内首家在线区块链资产证券化平台,交行“链融”已发行资产支持证券业务 8 项,累计发行金额近千亿元;发行资产支持票据业务 4 项,累计发行金额 31 亿元。

此外,政务、民生等领域也是银行布局区块链的重要战场。其中,工行运用区块链技术打造“工行慈善链”,为国内近 200 家慈善机构提供服务;自主研发“征地拆迁资金管理区块链平台”,有效解决征地拆迁复杂度高的问题,资金使用率低,资金流动监管困难。中国农业银行推出国内首个养老金联盟链,与太平养老保险股份有限公司合作推出养老区块链应用系统。业务处理时间由 12 天缩短为 3 天。中国建设银行运用区块链和大数据技术创新,推出“农民工惠民”平台,累计服务客户超过 400 万户。

银行继续加大对区块链的投资或成为规范。柳斌告诉记者:" 一方面,银行要想在数字金融和数字经济时代发挥作用,就必须加快区块链技术的探索和投资;另一方面,随着大数据、人工智能、物联网等技术的不断发展,区块链只能在整合上述多种技术方面发挥作用,这也要求银行加快对区块链技术的探索。

对保险和证券公司的有限投资

只有少数龙头企业试水

不同金融机构的基础设施信息化建设水平也有很大差异。与银行业、保险业、证券业等金融机构相比,对区块链的前沿技术关注较少。

Eli 咨询公司发表的研究报纸指出,近两年来,金融机构对区块链技术的投资主要是以银行为基础的,银行可以找到供应链融资、资产管理、跨境 / 跨行支付等环节,与银行相比,保险业和证券业的落地相对较少,自身的基础信息建设也需要加强,难以对区块链投入过多精力,因此只有少数几家龙头企业愿意投资探索区块链的应用。

国际新经济研究院数字经济研究中心主任郑磊在接受《证券日报》记者采访时表示,传统商业银行转型金融科技银行是大势所趋,几大国有银行和大型股份制银行是科技银行的首批探索者。" 区块链的属性与银行业天然耦合。由于区块链技术具有公开透明,难以篡改,加密可靠,抗攻击等优点,非常符合银行业的业务需求,因此吸引了众多银行的积极布局。以招商银行为例,每年都有大量资金投向区块链领域。保险机构,券商等也在尝试探索区块链技术的应用,但大多局限于行业巨头,也有一些已经落地。

中国平安在其 2019 年年度报告中表示,平安的区块链综合服务平台已投入生产,并已用于供应链融资、破产清算表决、云签名、可追溯性等业务领域,2019 年的业务交易额超过 350000 次。凭借领先的国际区块链技术,平安的下一个财务账户涵盖了中国所有大型银行、99% 的城市公司和 52% 的保险公司,并于 12 月 13 日成功登陆纽约证券交易所(New York Stock Exchange)。

平安还在 "2020 年中国新闻" 上表示,今年上半年,平安银行完成了供应链融资、破产清算、云签名、可追溯性等 490000 多笔交易。平安银行与当地税务局合作,建立了工业税联盟链,降低了企业税收成本和贸易融资风险。

证券日报 " 记者在查阅了多家证券公司 2019 年年报和 2020 年中国报纸后发现,许多证券公司都提到,有必要积极探索区块链技术在金融领域的应用前景。

国家工程实验室大数据应用与安全研究中心高级研究员,企业级资深业务架构师傅晓燕对《证券日报》记者表示,在所有金融机构中,银行是最早试水探索区块链技术的除了银行在金融机构中的体量较大,对金融科技的投入较多外,更重要的原因是银行在区块链中可以应用的场景较多,相对更容易落地。区块链技术在保险业,证券业的探索较为保守,应用场景较少,因此投资的积极性相对较低。而随着区块链金融基础设施的逐渐成熟,行业标准的逐步建立,区块链在保险,证券行业落地的场景将更加清晰。随着资金投入的逐年增加,落地成果会越来越多。